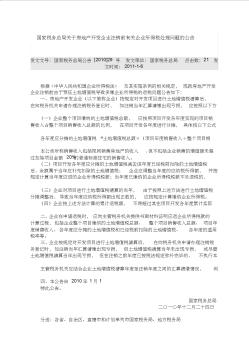

国家税务总局关于建筑企业所得税征管有关问题的通知

为加强和规范建筑企业所得税的征收管理,根据《中华人民共和国企业所得税法》及其实施条例、《中华人民共和国税收征收管理法》及其实施细则、《国家税务总局关于印发〈跨地区经营汇总纳税企业所得税征收管理暂行办法〉的通知》(国税发(2008)28号)的规定,现对跨地区(指跨省、自治区、直辖市和计划单列市,下同)经营建筑企业所得税征收管理问题通知如下:

关于建筑企业所得税征管有关问题的通知

国税函[2010]39号各省、自治区、直辖市和计划单列市国家税务局、地方税务局:为加强和规范建筑企业所得税的征收管理,根据《中华人民共和国企业所得税法》及其实施条例、《中华人民共和国税收征

国家税务总局关于建筑企业所得税征管有关问题的通知

各省、自治区、直辖市和计划单列市国家税务局、地方税务局:\r\n为加强和规范建筑企业所得税的征收管理,根据《中华人民共和国企业所得税法》及其实施条例、《中华人民共和国税收征收管理法》及其实施细则、《国家税务总局关于印发(跨地区经营汇总纳税企业所得税征收管理暂行办法)的通知》(国税发[2008]28号)的规定,

编辑推荐下载

国家税务总局关于建筑企业所得税征管有关问题的通知

2010年1月26日国税函[2010]39号各省、自治区、直辖市和计划单列市国家税务局、地方税务局:为加强和规范建筑企业所得税的征收管理,根据《中华人民共和国企业所得税法》及其实施条例、《中华人民共和国税收征收管理法》及其实施细则、《国家税务总局关于印发〈跨地区经营汇总纳税企业所得税征收管理暂行办法〉的

跨地区建筑企业所得税征管政策解读

新《企业所得税法》实施前,《国家税务总局关于建筑安装企业所得税纳税地点问题的通知》(国税发[1995]227号)规定,建筑安装企业离开工商登记注册地或经营管理所在地到本县(区)以外地

建筑企业所得税征管有关问题通知热门文档

跨地区经营建筑企业所得税明确征管办法

根据《国家税务总局关于印发(跨地区经营汇总纳税企业所得税征收管理暂行办法)的通知》的规定,国家税务总局近日下发《关于建筑企业所得税征管有关问题的通知》,就跨地区经营建筑企业所得税征收管理问题做出通知。\r\n通知指出,实行总、分机构体制的跨地区经营建筑企业应严格按照“统一计算、分级管理、就地预缴、汇总清算、财政调库”的办法计算缴纳企业所得税。通知明确,建筑企业跨地区设立的不符合二级分支机构条件的项目经理部(包括与项目经理部性质相同的工程指挥部、合同段等),应汇总到总机构或二级分支机构统一计算,按规定计缴企业所得税。

关于房地产开发有关企业所得税问题的通知

为了加强房地产开发企业所得税的征收管理,规范房地产开发企业的纳税行为,根据《中华人民共和国企业所得税暂行条例》及其实施细则、《中华人民共和国税收征收管理法》等有

关于房地产开发有关企业所得税问题的通知

福建税务.2003年第10期 59 税法公告 关于房地产开发有关企业所得税问题的通知 各省、自治区、直辖市和计划单列市国家税务局、地方税 务局,局内各单位: 为了加强房地产开发企业所得税的征收管理,规范房地 产开发企业的纳税行为,根据《中华人民共和国企业所得税 暂行条例》及其实施细则、《中华人民共和国税收征收管理 法》等有关法律、法规规定,结合房地产开发企业的经营 特点,现就房地产开发企业征收所得税有关问题通知如下: 一、关于开发产品销售收入确认问题 房地产开发企业开发、建造的以后用于出售的住宅、商 业用房、以及其他建筑物、附着物、配套设施等应根据收 入来源的性质和销售方式,按下列原则分别确认收入的实 现: (一)采取一次性全额收款方式销售开发产品的,应于 实际收讫价款或取得了索取价款的凭据(权利)时,确认 收入的实现。 (二)采取分期付款方式销售开发产品的,应按销售合

建筑企业外地施工,企业所得税如何处理

问:我是一市政公司财务人员,我公司在外省施工项目较多,以前办理《外出经营活动管理证明》进行报验登记,企业所得税回机构所在地缴纳.《国家税务总局关于跨地区经营建筑企业所得税征收管理问题的通知》(国税函〔2010〕156号)下发后,我们应如何缴纳企业所得税?

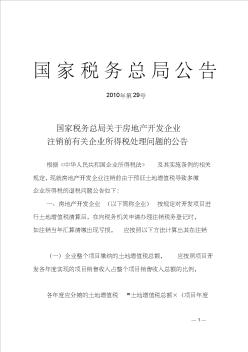

房地产开发企业注销前有关企业所得税处理

2010年12月24日,国家税务总局发布《关于房地产开发企业注销前有关企业所得税处理问 题的公告》(国家税务总局公告2010年第29号)。 《公告》规定,房地产开发企业(以下简称企业)按规定对开发项目进行土地增值税清算 后,在向税务机关申请办理注销税务登记时,如注销当年汇算清缴出现亏损,应按照以下方法 计算出其在注销前项目开发各年度多缴的企业所得税税款,并申请退税: (一)企业整个项目缴纳的土地增值税总额,应按照项目开发各年度实现的项目销售收入 占整个项目销售收入总额的比例,在项目开发各年度进行分摊,具体按以下公式计算: 各年度应分摊的土地增值税=土地增值税总额×(项目年度销售收入÷整个项目销售收入总 额) 本公告所称销售收入包括视同销售房地产的收入,但不包括企业销售的增值额未超过扣除 项目金额20%的普通标准住宅的销售收入。 (二)项目开发各年度应分摊的土地增值税减去

建筑企业所得税征管有关问题通知精华文档

浅谈建筑企业所得税税务筹划管理

当前形势下建筑企业税务方面的工作开展,对其税务筹划提出了更高要求,使得企业的税负得以降低。在此背景下,为了保持建筑企业良好的发展状况,实现企业效益最大化的长远发展目标,则需要运用有效的措施实现其所得税税务筹划的科学管理,保持企业良好的利润状况。基于此,本文就建筑企业所得税税务筹划管理展开论述。

浅谈建筑企业所得税税务筹划管理

当前形势下建筑企业税务方面的工作开展,对其税务筹划提出了更高要求,使得企业的税负得以降低.在此背景下,为了保持建筑企业良好的发展状况,实现企业效益最大化的长远发展目标,则需要运用有效的措施实现其所得税税务筹划的科学管理,保持企业良好的利润状况.基于此,本文就建筑企业所得税税务筹划管理展开论述.

解读《关于跨地区经营建筑企业所得税征收管理问题的通知》

国家税务总局针对建筑企业税收征收管理存在的两头征税现象,于2010年1月下发了《关于建筑企业所得税征收管理有关问题的通知》(国税函[2010]39号,以下简称39号文),在《关于印发〈跨地区经营汇总纳税企业所得税征收管理

关于跨地区经营建筑企业所得税征收管理问题的通知

国税函[2010]156号各省、自治区、直辖市和计划单列市国家税务局、地方税务局:为加强对跨地区(指跨省、自治区、直辖市和计划单列市,下同)经营建筑企业所得税的征收管理,根据《中华人民共和国企业所得税法》及其实施条例、《中华人民共和国税收征收管理法》及其实施细则、《国家税务总局关于印发〈跨地区经营汇总纳税企业所得税征收管理暂行办法〉的通知》(国税发[2008]28号)的规定,现对跨地区经营建筑企业所得税征收管理问题通知如下:

跨地区经营建筑企业所得税缴纳实例分析

结合国家税务总局对跨地区经营建筑企业所得税征收管理问题出台的新规定,本文针对总机构下设不同形式的分支机构和项目时如何计算缴纳企业所得税进行了实例分析。

建筑企业所得税征管有关问题通知最新文档

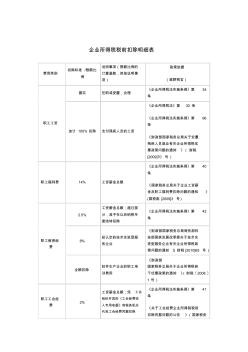

企业所得税税前扣除完整明细表

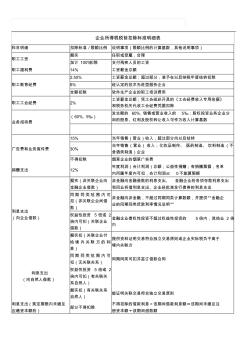

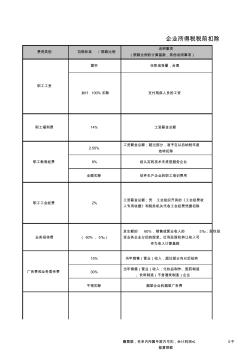

企业所得税税前扣除明细表 费用类别 扣除标准/限额比 例 说明事项(限额比例的 计算基数,其他说明事 项) 政策依据 (梁野税官) 职工工资 据实任职或受雇,合理 《企业所得税法实施条例》第34 条 加计100%扣除支付残疾人员的工资 《企业所得税法》第30条 《企业所得税法实施条例》第96 条 《财政部国家税务总局关于安置 残疾人员就业有关企业所得税优 惠政策问题的通知》(财税 [2009]70号) 职工福利费14%工资薪金总额 《企业所得税法实施条例》第40 条 《国家税务总局关于企业工资薪 金及职工福利费扣除问题的通知》 (国税函[2009]3号) 职工教育经 费 2.5% 工资薪金总额;超过部 分,准予在以后纳税年 度结转扣除 《企业所得税法实施条例》第42 条 8% 经认定的技术先进型服 务企业 《财政部国家税务总局商务部科 技部国家发展改

企业所得税税前扣除标准明细表

企业所得税税前扣除标准明细表 科目明细扣除标准/限额比例说明事项(限额比例的计算基数,其他说明事项) 职工工资 据实任职或受雇,合理 加计100%扣除支付残疾人员的工资 职工福利费14%工资薪金总额 职工教育经费 2.50%工资薪金总额;超过部分,准予在以后纳税年度结转扣除 8%经认定的技术先进型服务企业 全额扣除软件生产企业的职工培训费用 职工工会经费2% 工资薪金总额;凭工会组织开具的《工会经费收入专用收据》 和税务机关代收工会经费凭据扣除 业务招待费 (60%,5‰) 发生额的60%,销售或营业收入的5‰;股权投资业务企业分 回的股息、红利及股权转让收入可作为收入计算基数 广告费和业务宣传费 15%当年销售(营业)收入,超过部分向以后结转 30% 当年销售(营业)收入;化妆品制作、医药制造、饮料制造(不 含酒类制造)企业 不得扣除烟草企业的烟草广

企业所得税税前扣除明细表

费用类别扣除标准/限额比例 说明事项 (限额比例的计算基数,其他说明事项) 据实任职或受雇,合理 2.50% 工资薪金总额;超过部分,准予在以后纳税年度 结转扣除 8%经认定的技术先进型服务企业 全额扣除软件生产企业的职工培训费用 15%当年销售(营业)收入,超过部分向以后结转 30% 当年销售(营业)收入;化妆品制作、医药制造 、饮料制造(不含酒类制造)企业 不得扣除烟草企业的烟草广告费 支付残疾人员的工资 工资薪金总额 工资薪金总额;凭工会组织开具的《工会经费收 入专用收据》和税务机关代收工会经费凭据扣除 发生额的60%,销售或营业收入的5‰;股权投 资业务企业分回的股息、红利及股权转让收入可 作为收入计算基数 赠票据,名单内所属年度内可扣,会计利润≤0不 能算限额 加计100%扣除 14% 2% (60%,5‰) 广告费和业务宣传费 企业所得税税前扣除

跨地区经营建筑企业所得税征收管理问题的规定

国家税务总局国税函2[010]156号文件为加强对跨地区(指跨省、自治区、直辖市和计划单列市,下同)经营建筑企业所得税的征收管理,根据《中华人民共和国企业所得税法》及

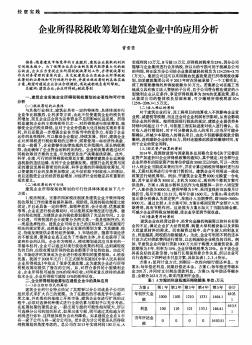

企业所得税税收筹划在建筑企业中的应用分析

随着建筑市场竞争的日益激烈,建筑企业获取的利润空间越来越小。为了保障企业在合法的范围内取得最大化的税后收益,企业应当重视企业所得税税收筹划工作,并将税收筹划作为财务管理的重要内容。本文就建筑企业实施企业所得税税收筹划的必要性和可行性进行分析,并提出税收筹划的具体实施方案,期望对建筑企业合法合理避税,有效减轻税负有所帮助。

关于房地产开发有关企业所得税问题的通知

关于房地产开发有关企业所得税问题的通知

关于房地产开发有关企业所得税问题的通知

关于房地产开发有关企业所得税问题的通知

关于房地产开发企业所得税征管问题的思考与建议

随着房地产行业的迅猛发展,房地产业巳成为我国国民经济的支柱产业之一,成为拉动各地区税收增长的重要组成部分。但是目前针对房地产开发企业税收征管中仍存在一些亟待解决的问题,特别是在开发项目企业所得税的预缴与清算方面还存在很多征管问题。本文就此方面的主要涉税问题、产生原因进行了探讨并提出了征管建议。

关于房地产开发企业注销前有关企业所得税处理问题公告

国家税务总局公告 2010年第29号 国家税务总局关于房地产开发企业 注销前有关企业所得税处理问题的公告

国家税务总局关于房地产开发企业注销前有关企业所得税处理问题的公告

国家税务总局关于房地产开发企业注销前有关企业所得税处理问题的公告 发文文号:国家税务总局公告[2010]29号发文单位:国家税务总局点击数:21发 文时间:2011-1-6 根据《中华人民共和国企业所得税法》及其实施条例的相关规定,现就房地产开发

建筑企业所得税征管有关问题通知相关

文辑推荐

知识推荐

百科推荐

职位:移生态环境影响评价

擅长专业:土建 安装 装饰 市政 园林